子育て世代でも新NISAはやるべき?年代別目標利回りをシミュレーション付きで解説【新NISA】

投資は一般的になりつつあるけど…

NISAやiDeCoといった制度が広がり、投資は一般的なものになりつつあります。一方で、「投資はギャンブル」といったイメージを持っている人は少なくありません。投資をするとどのくらいお金が増えるのか、どのくらいの運用を目指せばいいのかわからず投資に踏み切れない人もいるでしょう。

この記事では、2024年から始まる新NISAについての説明と初心者におすすめの投資法、年代別の目標利回りについて紹介します。

新NISAとは

NISAという言葉自体は聞いたことがあっても、詳しい内容はよくわからないといった人もいるかもしれません。

NISAとは、「個人投資家のための税制優遇制度」です。通常、投資で得た利益は約20%税金が引かれますが、NISA口座で得た利益は全額非課税になります。売却益はもちろん、配当金にも税金はかかりません。

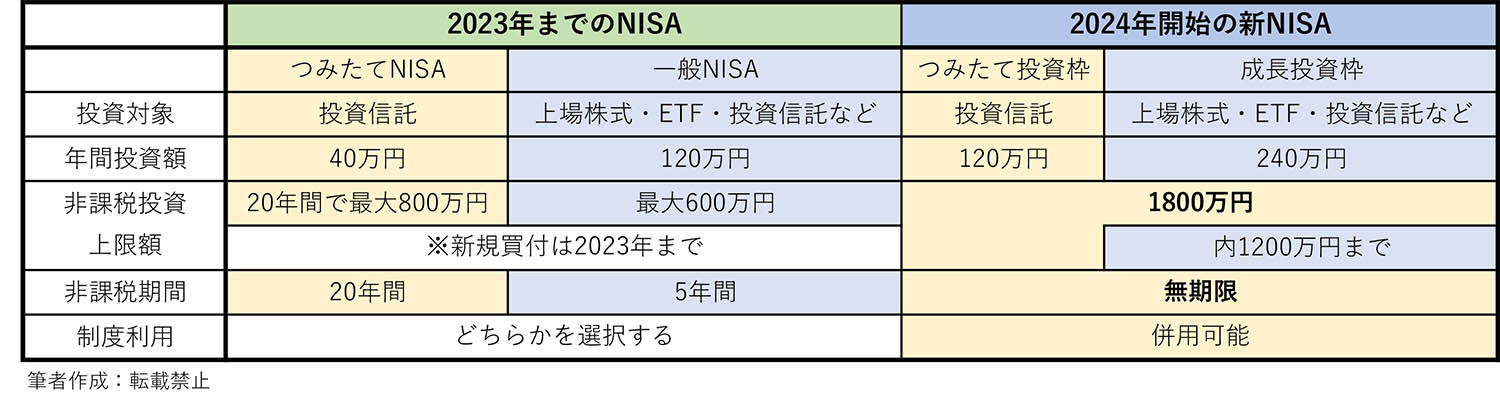

上表のように、2023年までは年間40万円まで投資信託を買える「つみたてNISA」と、年間120万円まで上場株式やETF、投資信託を買える「一般NISA」のどちらかを選ぶ形でNISA制度が利用できます。

2024年からはつみたてNISAは「つみたて投資枠」、一般NISAは「成長投資枠」として、併用できる新NISAに一本化されます。年間投資上限額はつみたて投資枠と成長投資枠を合わせて360万円、生涯投資額も1800万円と、大幅な制度拡充となる予定です。

投資初心者には「投資信託」がおすすめ

投資初心者がNISAで投資するなら、「投資信託」という金融商品がおすすめです。投資信託はファンドとも呼ばれ、株式や債券、不動産といったさまざまな金融商品の詰め合わせとなっています。ファンドマネージャーと呼ばれる投資の専門家が投資家から集めたお金を代わりに運用し、利益を分配するしくみです。

投資信託は金融機関によっては100円から購入可能であり、少額から始めて投資の感覚をつかむこともできます。商品ごとに期待できるリターンやリスクは異なるため、自分のリスク許容度や目指すパフォーマンスによって投資先を選ぶことが大切です。

年代別のつみたて投資の目標利回り

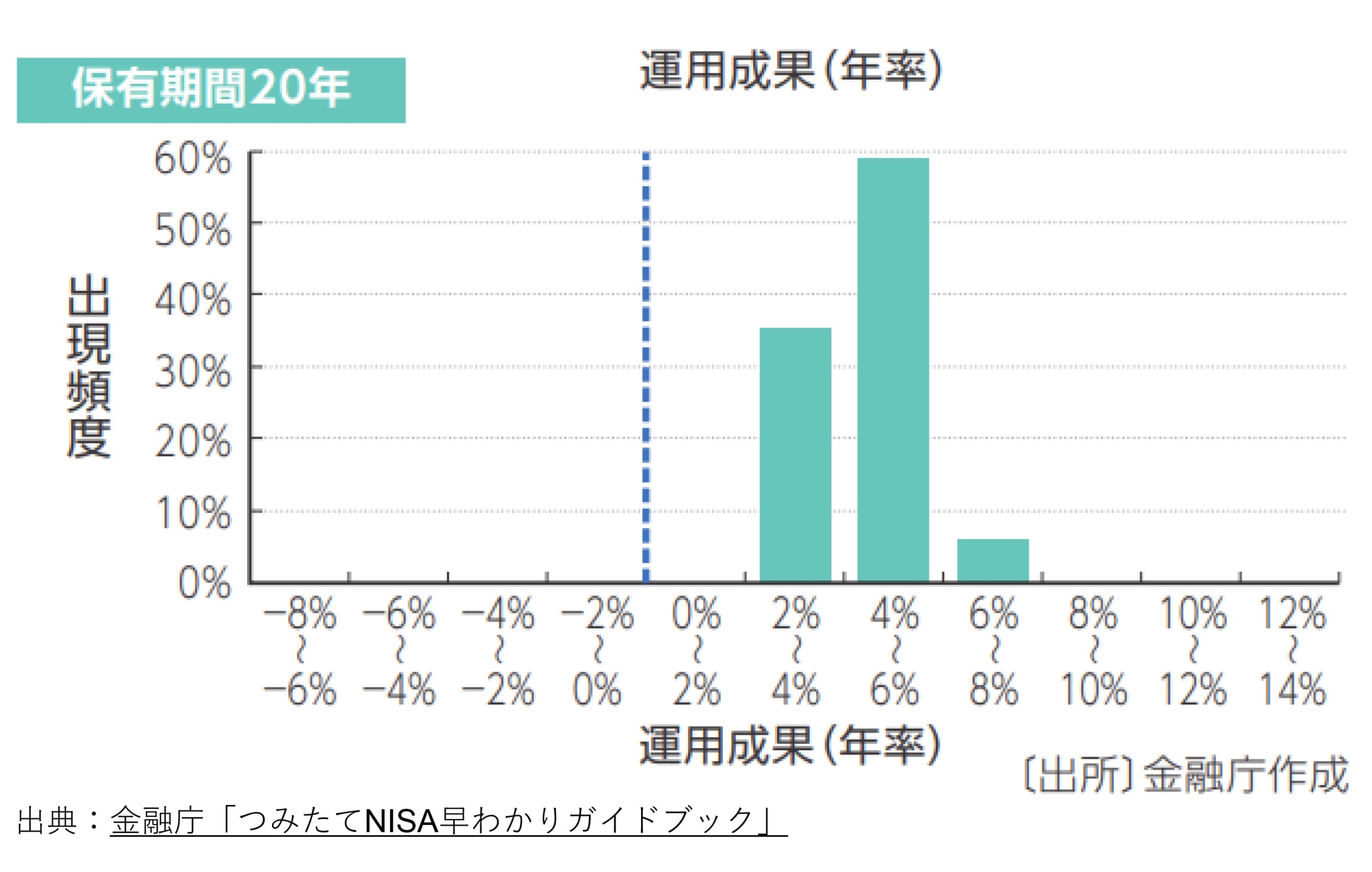

金融庁の試算によると、地域や資産を分散した投資信託を20年保有した場合に期待できるリターンは2〜8%程度とされています。ここで、目標とする利回りの目安を年代ごとに紹介します。

20代・30代の目標利回り【5~7%】

20代、30代といった若い世代は大きな金額を投資に回す余裕がないといった人も少なくありません。ただし、運用できる期間が長いという武器もあります。また、働き盛りで比較的リスク許容度が高いのもこの世代です。

投資信託のみで運用するなら外国株式など成長性のあるものに投資し、5〜7%程度のリターンを目指してもいいでしょう。

40代・50代の目標利回り【4~5%】

40代や50代からは、少しずつリスク許容度を下げていきましょう。子育て世代などは、教育資金などでまとまった現金が必要になるため、値動きの大きい資産が増えると暴落時のダメージが大きくなりかねません。

国内株式や債券などやや値動きの小さい「守りの資産」をポートフォリオに加え、目標リターンを4〜5%程度にしておくと安心です。

60代以降の目標利回り【2~3%】

60代以降は定年を迎える人も多く、労働収入がガクッと下がる世代です。現役世代ほど安定した収入は得られないため、損失が大きくなった時のリカバリーが難しくなります。ポートフォリオは債券を増やし、運用資産の一部を定期預金に移すなどさらに守りの運用にしておきましょう。

ただし、なるべくリスクは取らないものの、インフレに負けないような運用は目指したいところです。日本銀行が目標とするインフレ率の2%程度を目標に運用を続けると、資産の目減りを防ぐことができます。

リスク許容度に合った投資をしよう

この記事では、新NISAの概要と初心者におすすめの投資法、年代別の目標利回りについて紹介しました。運用利回りは一定ではなく、大きく利益が出ることもあれば、損失が出ることもあります。一般的には年代が上がるにつれ、値動きの大きい(リスクの高い)投資は避け、低リスクの運用に切り替えるのが投資の基本です。

運用できる期間や金額、将来どのくらいお金を増やしたいかなど、投資のリスク許容度はさまざまです。自分のリスク許容度を見極め、新NISAを上手に活用してくださいね。

執筆:森あおい(AFP/2級ファイナンシャル・プランニング技能士)