退職所得の受給に関する申告書を提出する方法とは?【定年後も安心がずっと続くお金のつくり方】

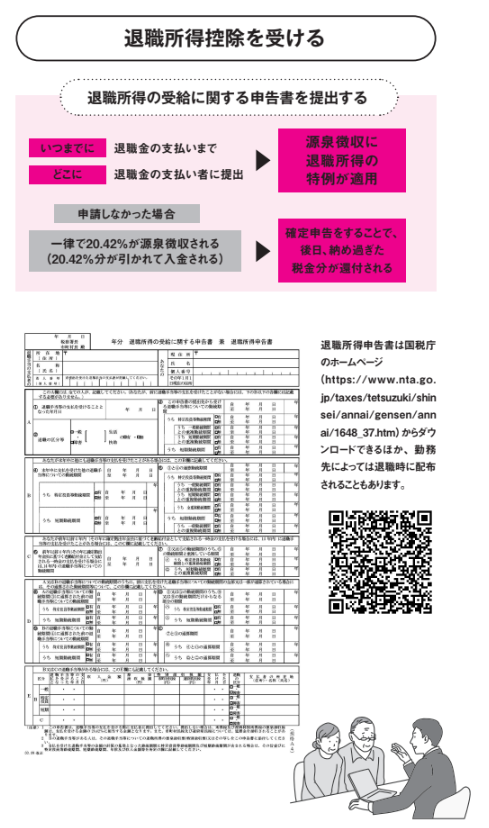

退職所得の受給に関する申告書を提出する

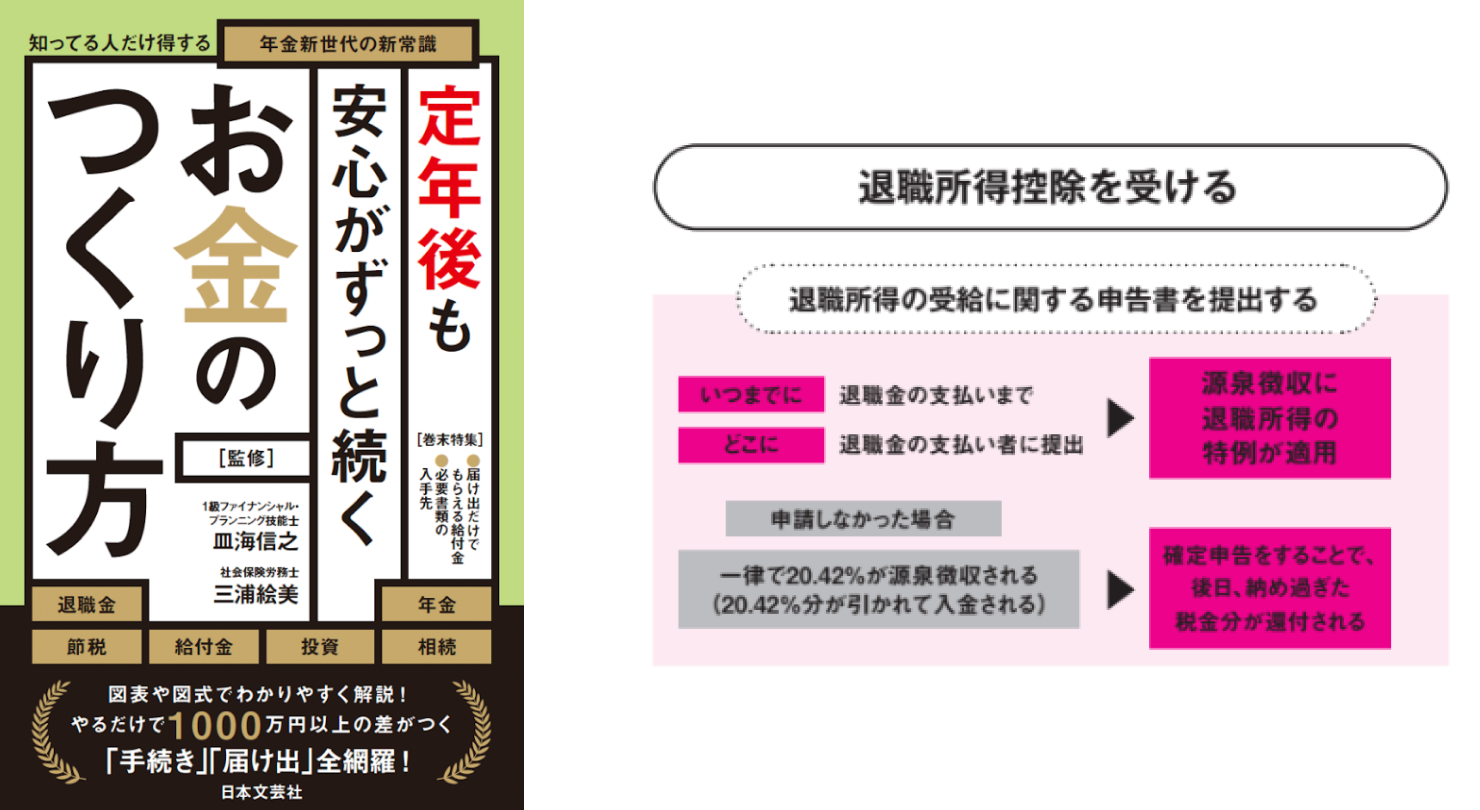

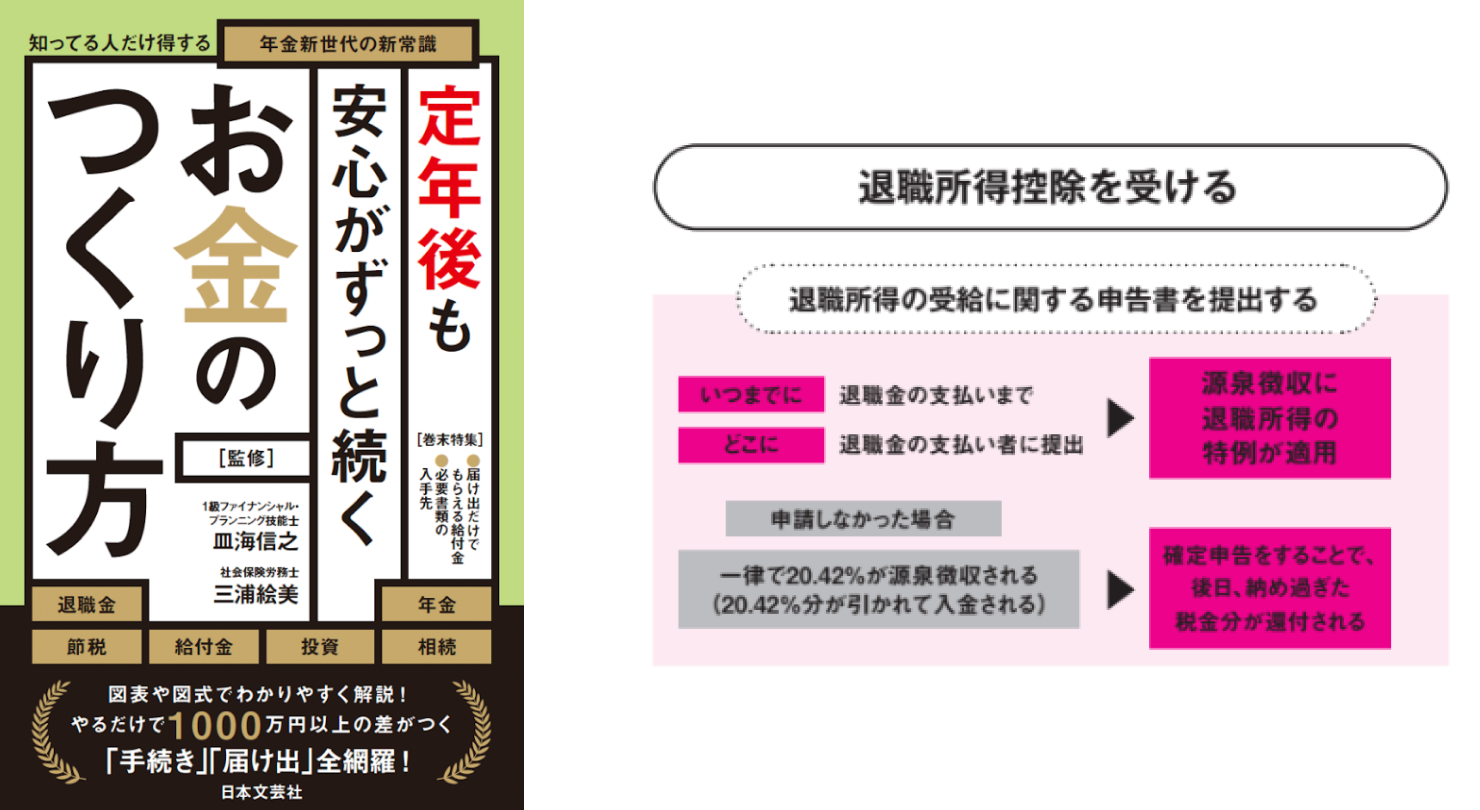

退職所得控除は自己申告制

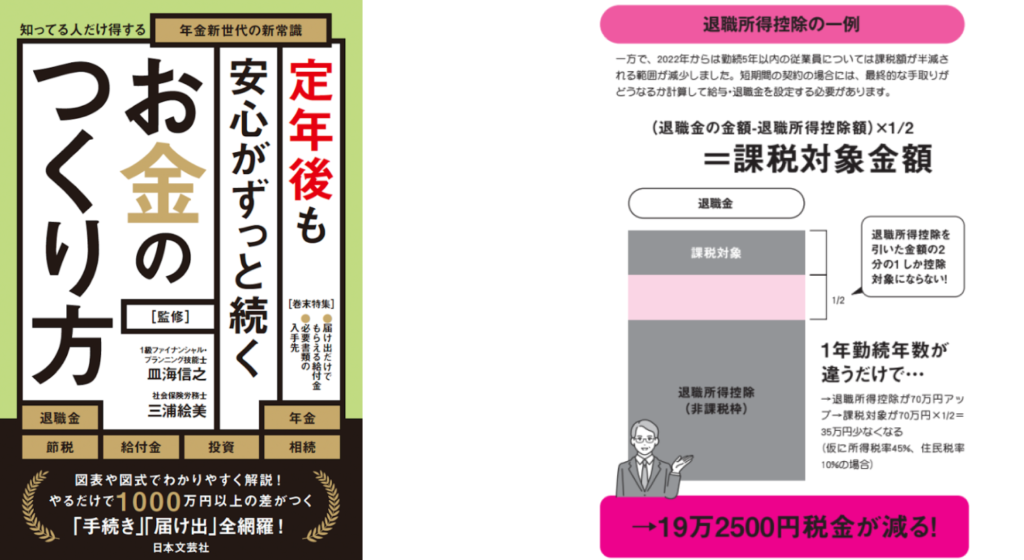

退職金はこれまでの勤労感謝と退職後の生活保障という意味合いもあるため、税率が通常の所得よりも低めに設定されていますが、さらに「退職所得控除」を受けることで退職所得の特例を適用することができます。退職所得控除は自己申告制のため、自分で「退職所得の受給に関する申告書」を提出しない限り受けられません。退職所得控除を申告しない場合、一律で20・42%が源泉徴収されます。

勤続年数が長いほど控除額が拡大

退職所得控除を受けるためには退職所得の受給に関する申告書が必要となります。退職所得控除額は勤続年数によって異なり、勤続年数が長ければ長いほど控除額が拡大されます。

20年以下の場合は40万円×勤続年数(※) 、20年を超える場合は800万円+70万円×(勤続年数─20年)となります。また、控除額を超過した場合でも課税対象となるのは超過分の半分だけです。

退職所得控除を受ける

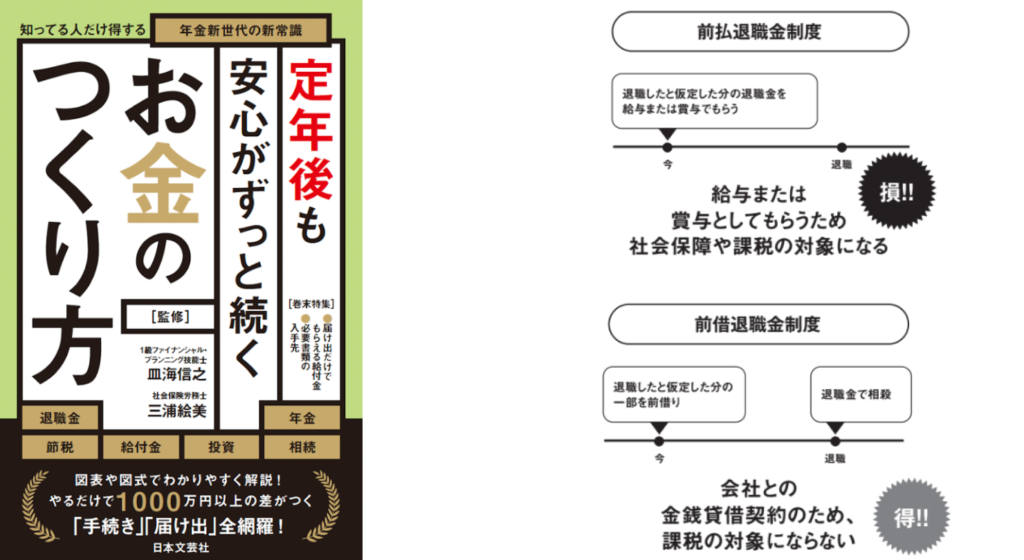

前払退職金制度は退職金を給与や賞与に上乗せして受け取れる制度ですが、あくまで給与や賞与として受け取るため、社会保険や課税対象となってしまい、あまりおすすめできる受け取り方法ではありません。

【出典】『定年後も安心がずっと続くお金のつくり方』著:皿海信之 監修/三浦絵美 監修

【書籍情報】

『定年後も安心がずっと続くお金のつくり方』

著:皿海信之 監修/三浦絵美 監修

老後資金二千万と言われる時代ですが、年金受給開始はどんどん先延ばし。雇用延長が義務付けられたとはいえ大抵の場合収入は激減。「60歳定年前後」の身の処し方、資産の運用方法は、老後を生きる上で重要な決断となります。会社も役所も何も施してはくれません。自力で道を切り拓くしかないのです。行政においても雇用保険、健康保険、年金など、手続きすれば利用できた仕組みをみすみす見逃して結果的に損をしてしまうこともよくあります。知っておきさえすれば手に入れられたアナタの大切な資産なのです。また、定年前後で最大のテーマは「退職金の運用」です。この低金利・インフレ時代に銀行預金として放置しておくのは無策でしかありません。新NISAを始め、不動産運用など、アナタに合った資産運用を考えてみましょう。

老後を安心して生きるための指南書です。

この記事のCategory

オススメ記事

求人情報

未経験歓迎!広告ライター職/西日本トップクラスの実績

株式会社ディスカバリー

勤務地:大阪府雇用形態:正社員給与:年収300万円~420万円スポンサー:求人ボックス

セールスドライバー

ヤマト運輸株式会社

勤務地:東京都雇用形態:正社員給与:月給25万1,510円~25万8,710円スポンサー:求人ボックス

鉛合金製造スタッフ

株式会社大阪鉛錫精錬所

勤務地:大阪府雇用形態:正社員給与:月給21万円~30万円スポンサー:求人ボックス

隔日勤務タクシードライバー/身体の負担少なめ/研修制度充実/無線配車/売上が収入に直結/流し営業

株式会社新日本ツーリスト

勤務地:大阪府雇用形態:正社員給与:月給35万円~スポンサー:求人ボックス

不動産管理・リフォームスタッフ

株式会社有希ホーム

勤務地:愛知県雇用形態:正社員給与:月給30万円~60万円スポンサー:求人ボックス

タクシードライバー/6ヵ月間月給40万円保証

毎日交通株式会社

勤務地:大阪府雇用形態:正社員給与:月給40万円スポンサー:求人ボックス