新NISAをやらないと定年後に苦労する?預貯金だけだと危険な理由【新NISA】

100年時代のライフプラン

年金の支給開始年齢は60歳から65歳になり、さらに68歳への引き上げも検討されるなど、定年後の収入に不安を覚える人は少なくありません。100年時代とも呼ばれる現在、定年を迎え退職した後のライフプランをしっかりと立てておく必要があります。

老後に向けて資産形成を考え始める人が増えているなか、その資産を預貯金で用意しようとしている人がほとんどです。しかし、預貯金だけで老後の資産を準備するのには危険な面もあります。

この記事では、預貯金だけで老後資金を準備するのが危険な理由と、資産形成におすすめな新NISAの活用法について紹介します。

日本人はリスクを取らない

以前は定期預金の金利が5%を超えていた時期もあり、「銀行に預けておけば10年で倍になる」とも言われていましたが、日本の金利は30年以上にわたり最低水準で推移しています。

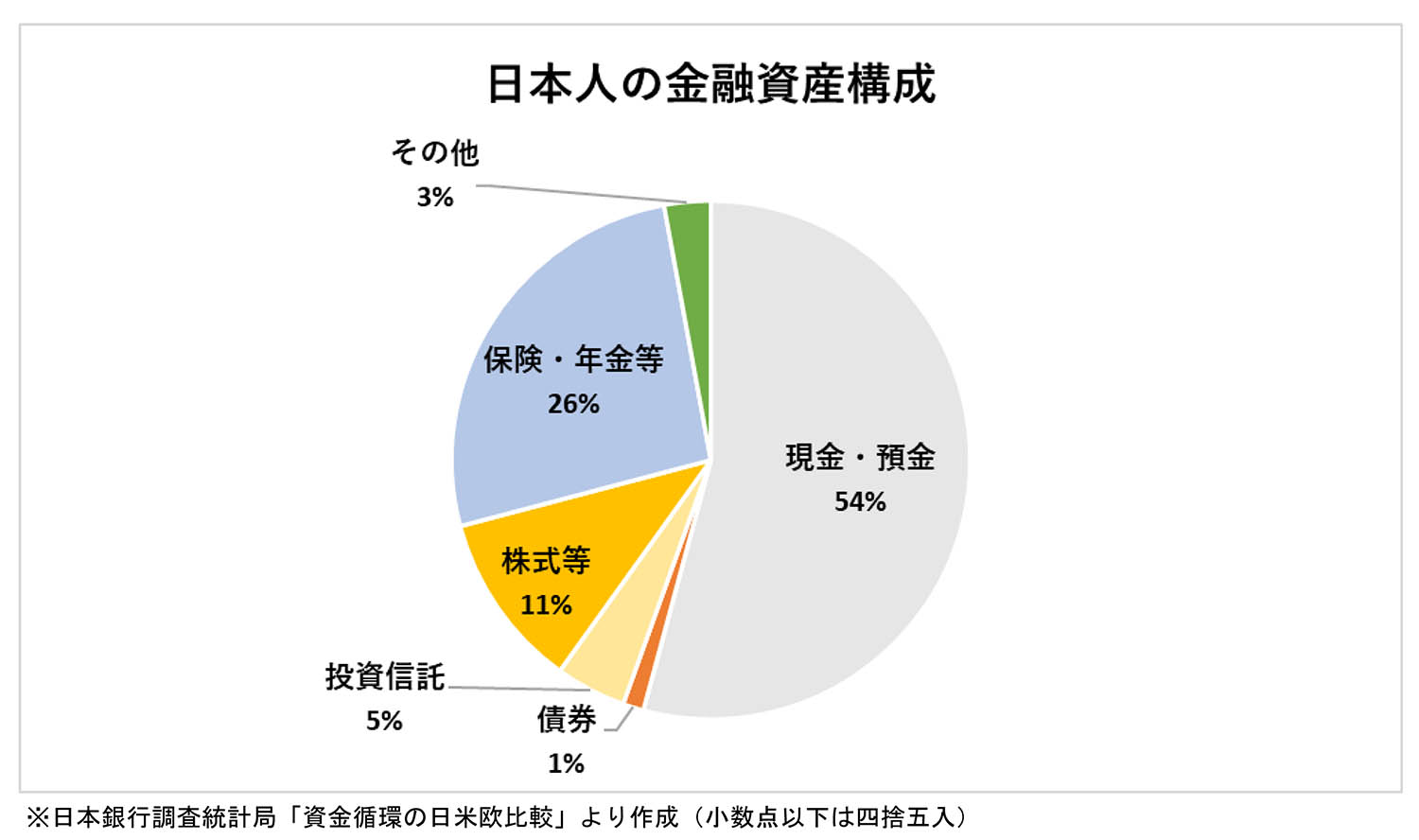

一方で、金利が低く銀行に預けていてもお金はほとんど増えないにもかかわらず、日本人の金融資産の半分以上が「現金・預金」です。日本銀行の調査によると、資産の約54%が現預金、次に多いのが保険や年金と、元本割れのリスクが少ない金融商品が7割を占めています。

預貯金の金利ではインフレに勝てない

預貯金ならば確かに元本割れの心配は少ないですが、それだけで老後の資産形成をするのは厳しいといえます。日本は長いデフレを抜け出し、2022年からインフレの時代に突入しているからです。生鮮食品だけでなく、電気やガソリンといったさまざまな物の値段が上がっていることは、誰しも実感しているでしょう。

日本銀行がインフレ率の目標を2%と掲げているのに対し、銀行の定期預金の金利は高いものでも0.2%程度です。目標通りにインフレが進むと、銀行に預けている資産は年間1.8%目減りすることになります。預貯金だけで将来の資産形成をするのが危険なのは、インフレリスクに対応できない可能性が高いからなのです。

こうした背景もあり、インフレリスクに備え「貯蓄から投資へ」を支援すべく、NISA制度が設けられました。

新NISAとは

NISAとは、「個人投資家のための税制優遇制度」です。通常、投資で得た利益には約20%課税されますが、NISA口座で得た利益は全額非課税になります。売却益はもちろん、配当金にも税金はかかりません。

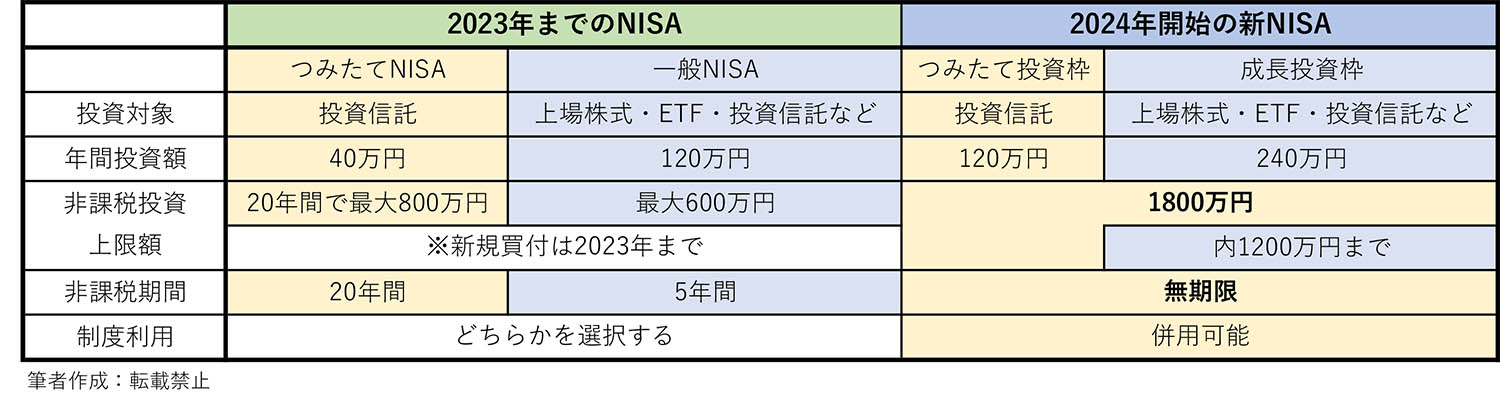

上表のように、2023年までは年間40万円まで投資信託を買える「つみたてNISA」と、年間120万円まで上場株式やETF、投資信託を買える「一般NISA」のどちらかを選ぶ形でNISA制度が利用できます。

2024年からはつみたてNISAは「つみたて投資枠」、一般NISAは「成長投資枠」として、併用できる新NISAに一本化されます。年間投資上限額はつみたて投資枠と成長投資枠を合わせて360万円、生涯投資額も1800万円と、大幅な制度拡充となる予定です。

【新NISA】2000万も狙えるってホント⁉月々3.5万を年利5%で運用すると25年後にはどうなる⁉

新NISAでインフレに負けない資産形成を!

この記事では、預貯金だけで資産形成をすることの危険性と新NISAの概要を紹介しました。投資=ギャンブルといったイメージを持つ人は少なくありませんが、新NISAの投資対象にもなっている投資信託はコツコツと積み立てることで資産形成ができます。

一括で大きなお金を投資に回すのは相場を見極める必要があり、初心者にはハードルが高いもの。一方、毎月一定額の投資信託を購入する方法ならタイミングを図る必要もなく、貯金感覚で資産を増やせます。

定年後に苦労せず豊かな老後を過ごすためにも、新NISAを上手く活用し資産形成をしてくださいね。

執筆:森あおい(AFP/2級ファイナンシャル・プランニング技能士)