老後に納める税金を減らす方法とは?【定年後も安心がずっと続くお金のつくり方】

老後に納める税金を減らす方法

老後資金の柱となる退職金と年金

老後資金がどの程度必要になるかは、誰もが関心のあるところですが、それぞれの家庭事情もあるため、明確にこれだけの金額が必要だとはいえないというのが実情です。一般的に夫婦2人が老後生活に必要な資金の目安は2500万円程度といわれています。

一般的なサラリーマン家庭の場合、その老後資金の柱となるのは退職金と年金になります。しかし、その退職金や年金にも税金がかかることも忘れてはいけません。

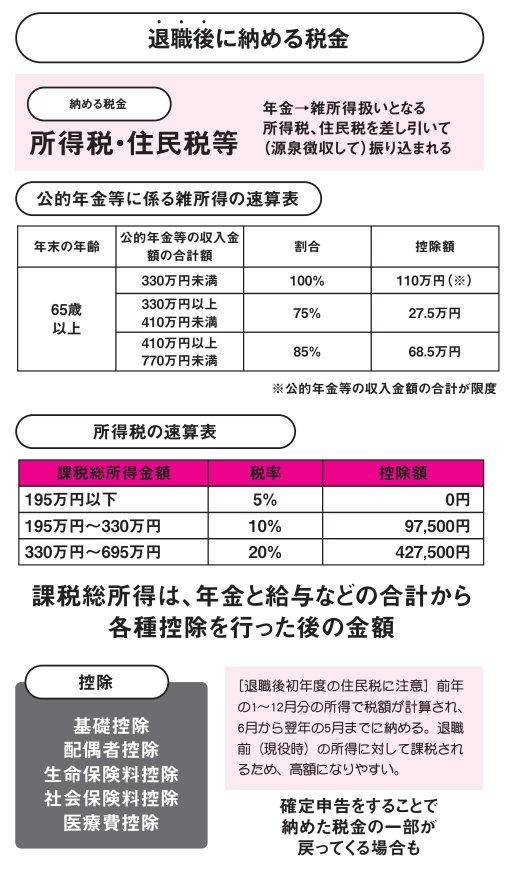

年金は税金が天引きされる

会社勤めをしていた人であれば、会社から振り込まれる給与は税金が天引き(源泉徴収)された手取り額として振り込みされることはご存じでしょう。多くの人の定年退職後の主な収入源となる年金ですが、実は月々支払われる年金も会社の給与と同じく所得税や住民税等が天引きされて振り込まれます。

さらに年金は支給される年金額が多いほど納税額も増えていきます。年金の基本事項として覚えておきましょう。

退職後に納める税金

退職金の基本事項

退職金は終身雇用制をとっていた日本独自のもので、現在でも日本の会社の約8割が社員の退職時に退職金を支給しています。

多くのサラリーマン家庭の退職後の収入源の柱のひとつになっています。従来は社員退職時に一括で支給されていましたが、近年では約10年前後に渡って分割で受け取る「年金型」や一定額を支給後に分割支給する「併用型」を導入している企業も増えてきています。所属する会社によって退職金に関する規定は異なるので、就業規則等で事前に確認しておくといいでしょう。

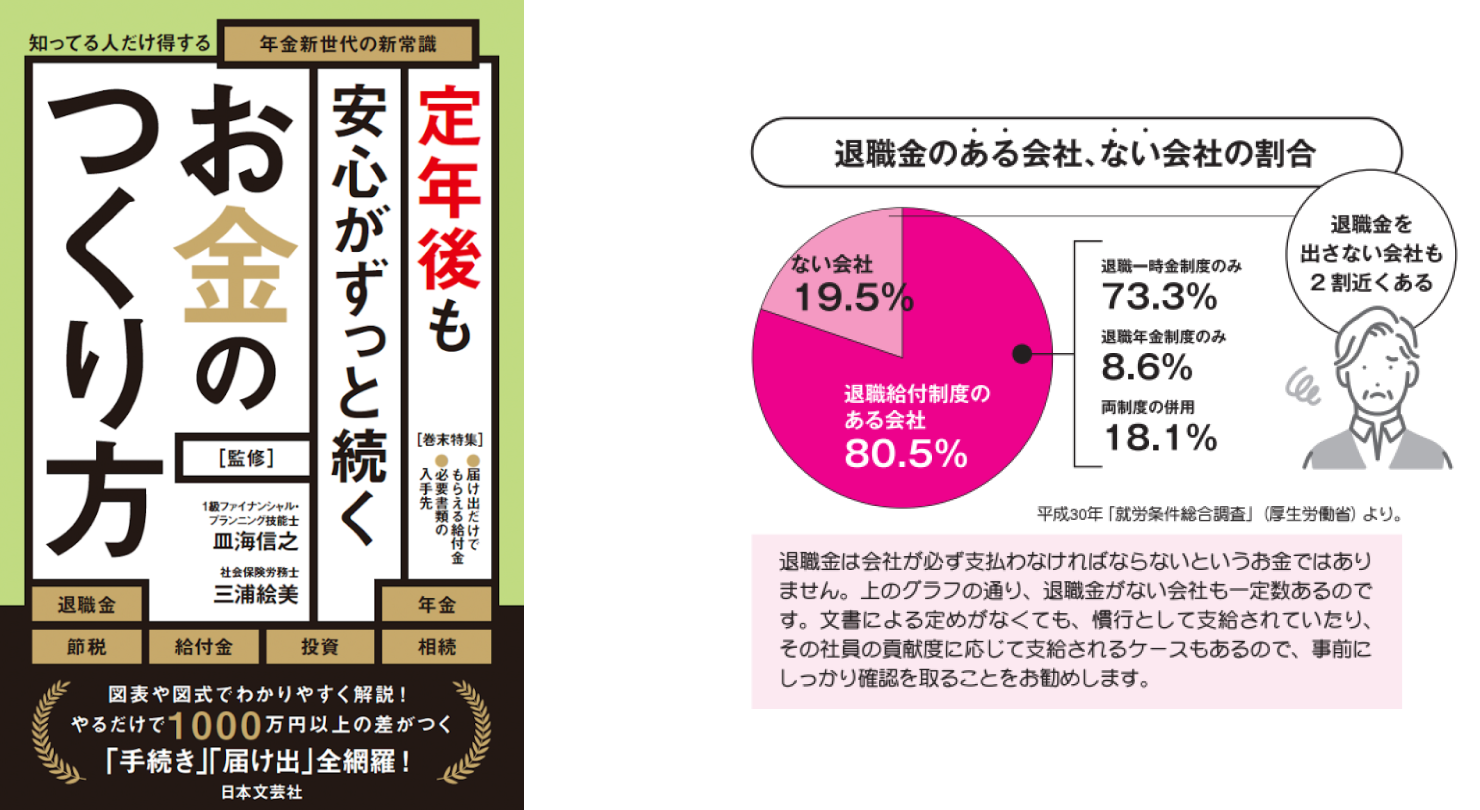

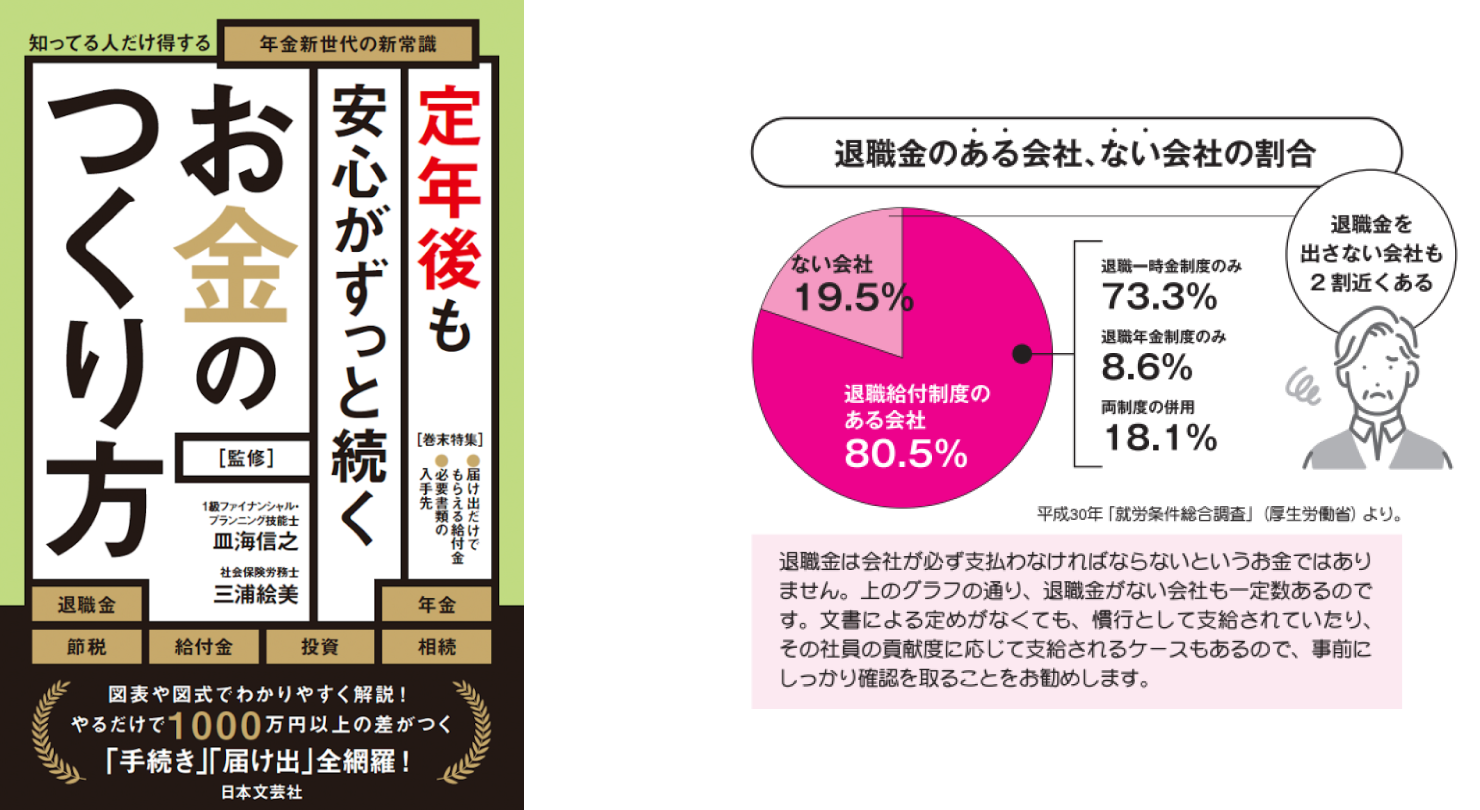

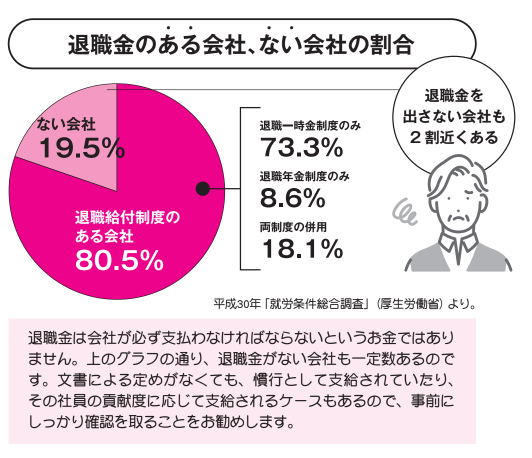

退職金のある会社、ない会社の割合

退職金は会社が必ず支払わなければならないというお金ではありません。上のグラフの通り、退職金がない会社も一定数あるのです。文書による定めがなくても、慣行として支給されていたり、その社員の貢献度に応じて支給されるケースもあるので、事前にしっかり確認を取ることをお勧めします。

受け取り方で変わる退職金

退職金には「一時金」「年金」「一時金と年金の併用」などさまざまな受け取り方法があります。退職金はこれまでの勤労感謝と退職後の生活保障という意味合いも含まれるため、税率が通常の所得よりも低めに設定されています。

また、退職金を一時金として受け取った場合の所得税に関しては「退職所得控除」という非課税枠も用意されています。このように退職金は受け取り方で手取額が変わります。

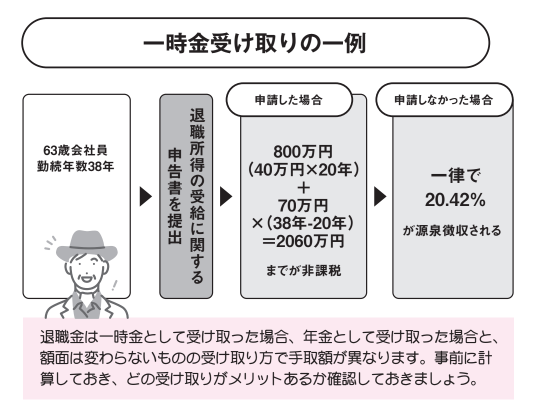

一時金受け取りの一例

退職金は一時金として受け取った場合、年金として受け取った場合と、額面は変わらないものの受け取り方で手取り額が異なります。事前に計算しておき、どの受け取りがメリットあるか確認しておきましょう。

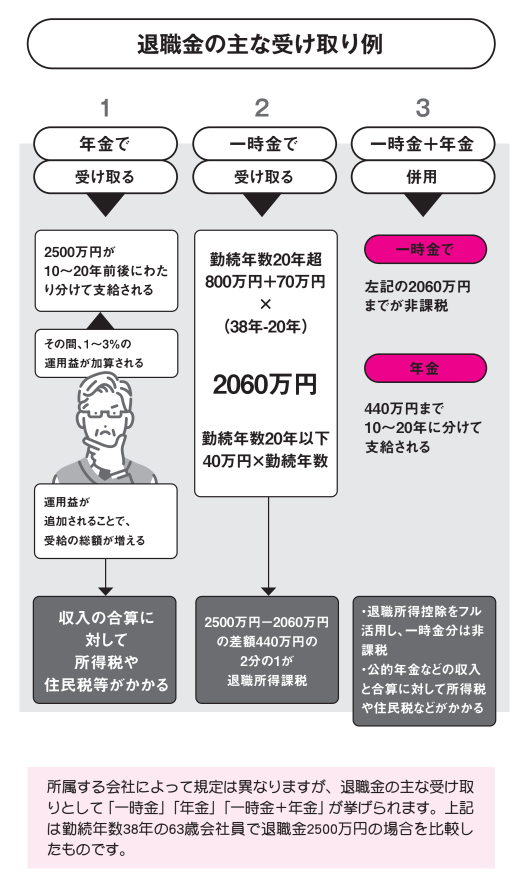

退職金の主な受け取り例

所属する会社によって規定は異なりますが、退職金の主な受け取りとして「一時金」「年金」「一時金+年金」が挙げられます。上記は勤続年数38年の63歳会社員で退職金2500万円の場合を比較したものです。

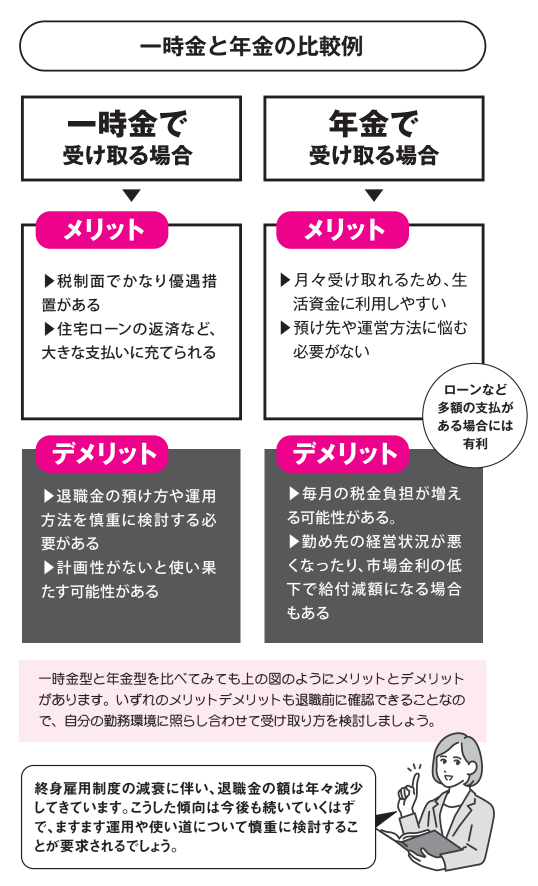

一時金と年金の比較例

一時金型と年金型を比べてみても上の図のようにメリットとデメリットがあります。いずれのメリットデメリットも退職前に確認できることなので、自分の勤務環境に照らし合わせて受け取り方を検討しましょう。

【出典】『定年後も安心がずっと続くお金のつくり方』著:皿海信之 監修/三浦絵美 監修

【書籍情報】

『定年後も安心がずっと続くお金のつくり方』

著:皿海信之 監修/三浦絵美 監修

老後資金二千万と言われる時代ですが、年金受給開始はどんどん先延ばし。雇用延長が義務付けられたとはいえ大抵の場合収入は激減。「60歳定年前後」の身の処し方、資産の運用方法は、老後を生きる上で重要な決断となります。会社も役所も何も施してはくれません。自力で道を切り拓くしかないのです。行政においても雇用保険、健康保険、年金など、手続きすれば利用できた仕組みをみすみす見逃して結果的に損をしてしまうこともよくあります。知っておきさえすれば手に入れられたアナタの大切な資産なのです。また、定年前後で最大のテーマは「退職金の運用」です。この低金利・インフレ時代に銀行預金として放置しておくのは無策でしかありません。新NISAを始め、不動産運用など、アナタに合った資産運用を考えてみましょう。

老後を安心して生きるための指南書です。

この記事のCategory

求人情報

プリンター部品の検査・組立/日勤

パーソルファクトリーパートナーズ株式会社

勤務地:大阪府雇用形態:契約社員給与:スポンサー:求人ボックス

トヨタ博物館での女子トイレ・更衣室含む/清掃業務

東急プロパティマネジメント株式会社

勤務地:愛知県雇用形態:アルバイト・パート給与:時給1,150円スポンサー:求人ボックス

未経験者歓迎!電気通信工事スタッフ/実働7時間で負担も少なめ

鳴門電設有限会社

勤務地:東京都雇用形態:正社員給与:月給30万円~40万円スポンサー:求人ボックス

未経験OK「内装工事の施工管理スタッフ」年休125日/賞与年2回支給/元請け9割

株式会社ウエダ

勤務地:東京都雇用形態:正社員給与:月給30万円~47万円スポンサー:求人ボックス

「残り枠わずか!」未経験採用枠/Webデザイナー/プライベート充実

株式会社Bstyle Japan

勤務地:東京都雇用形態:正社員給与:月給25万円~60万円スポンサー:求人ボックス

看護師/日勤/時給1450円~1750円/昇給制度あり/勤務地は最寄駅徒歩圏内の病院/週3日以上で勤務相談可

日進おりど病院

勤務地:愛知県雇用形態:アルバイト・パート給与:時給1,450円~1,750円スポンサー:求人ボックス